La intención de este post es expresar cómo se calcula el indicador fondo de maniobra en las pymes, su concepto, utilidad, casos, análisis e interpretación.

Al mismo tiempo, este indicador es útil y eficaz para la gestión de cualquier negocio y sacar provecho a las fuerzas de la estructura financiera. Y debes saber, desde ya, que no es el ideal para comparar empresas.

En tal sentido, con este artículo aprenderás lo siguiente:

- Definición del indicador “fondo de maniobra”.

- Conceptos claves de las cuentas que lo forman.

- Cálculo, análisis e interpretación del indicador.

- Relación con otros indicadores.

¡Comencemos!

Definición del indicador fondo de maniobra

El fondo de maniobra es el valor que permite medir los recursos financieros netos disponibles y la capacidad de pago de pasivos corrientes, en una fecha determinada.

Ciertamente, el fondo de maniobra reconoce la suma de recursos que están disponibles para inversión o negocios futuros a corto plazo.

Es una medida de la capacidad que tiene una empresa para continuar con el normal desarrollo de sus actividades en el corto plazo.

Por ello, el valor del fondo de maniobra es una guía sencilla y común de control de gestión básica en finanzas de pymes, para entonces decidir prioridades.

Así, el mundo de las finanzas y negocios llama al fondo de maniobra como Working Capital, de allí surgen los sinónimos de su traducción literal.

En tal sentido, algunos sinónimos hacen énfasis en la palabra “capital”, como capital de trabajo neto, corriente, circulante y de rotación. Pero hay que tener claro que se refiere a recursos permanentes.

Asimismo, es de gran referencia llamarlo “fondo”, como fondo de capital, de rotación y de trabajo. Es claro que el énfasis viene por ser disponible y la capacidad de pagar.

En fin, el fondo de maniobra es un indicador que muestra la facultad de seguir con el normal desarrollo del trabajo y las operaciones, en el corto plazo.

Por ende, el objetivo de conocer al fondo de maniobra es comprobar si cumplen la prudencia financiera, en cuantía y decisiones de corto versus largo plazo.

Conceptos claves de las cuentas que lo forman

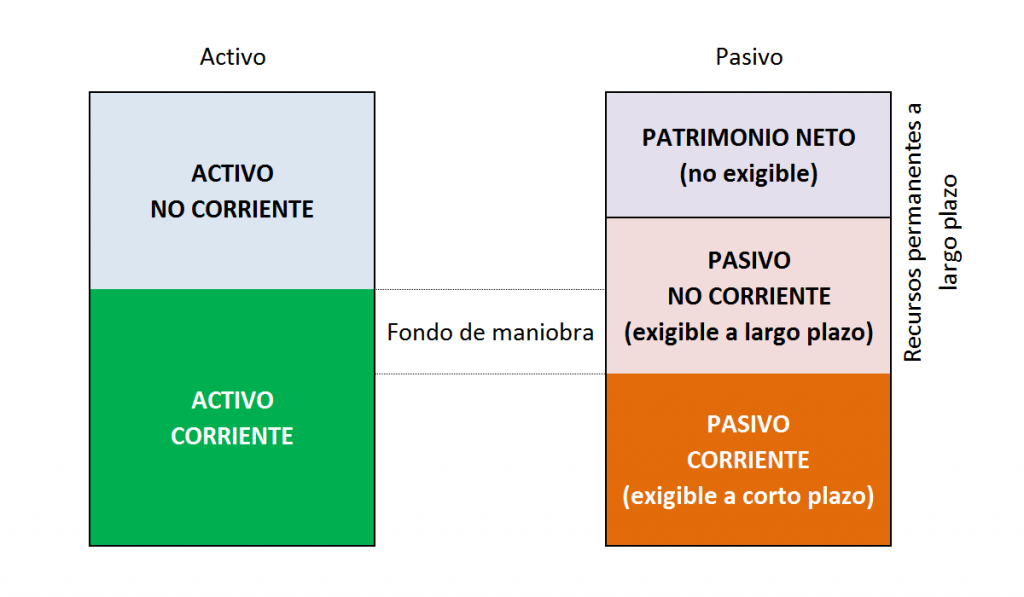

El cómputo del fondo de maniobra se basa en la forma tomada de la estructura financiera del Estado de Situación o Balance General.

Asimismo, la estructura financiera consiste en la proporción de cuentas de activos y pasivos corrientes y no corrientes. Según el marco conceptual IFRS, será el saldo definitivo al cierre.

Activos Corrientes y No Corrientes

Los activos son el conjunto de bienes, propiedades y derechos a su valor razonable, de acuerdo con las normas y estándares contables y financieras.

Además, se registran en dos grandes rubros de activos: corrientes o circulantes y no corrientes o fijos. Es decir, activos realizables a corto y a largo plazo.

Los activos corrientes son aquellos que se espera se realicen en un año o menos, tales como: el efectivo, cuentas por cobrar, inventarios y otros circulantes.

Por su parte, los activos no corrientes incluyen las propiedades, equipos, inversiones fijas, intangibles, diferidas y otras con vida útil esperada de dos o más años.

Ciertamente se exige tomar el monto prudente de cada cuenta del activo, de acuerdo con la norma del valor razonable; es decir, el que mejor las exprese.

Pasivos Corrientes, No Corrientes y Fondos Propios

Son las cuentas acreedoras que se conforman por las deudas y obligaciones de pago futuro a terceros y a fondos propios, contraídas antes del cierre.

Así se reconocen bloques de partidas, por término: Pasivos Corrientes (corto plazo – 1 año), Deudas No Corrientes (largo plazo – más de un año), y Fondos Propios.

El interés se centra en los Pasivos Corrientes, pues son compromisos a sufragar en días, a acreedores, banca y otras deudas a corto plazo.

Preguntas frecuentes sobre el indicador fondo de maniobra

Si estás incursionando en el mundo de las finanzas con tu pyme, tal vez te estés preguntando:

- ¿Cómo se calcula el fondo de maniobra de una empresa?

- ¿Cuál parte de un balance se toma para el fondo de maniobra?

- ¿Qué pasa si el fondo de maniobra es positivo?

- Al contrario, ¿qué pasa si el fondo de maniobra es negativo?

Pues las respuestas a estas preguntas las encontrarás a continuación.

Cálculo, análisis e interpretación del indicador

El fondo de maniobra se determina simplemente de restarle al Activo Corriente el Pasivo Corriente a la fecha del cierre del periodo. Se espera que sea mayor el activo que el pasivo.

Pero en cualquier caso, surge la posibilidad de que pueda tener un valor positivo, neutro (cero) o negativo, en distintas fechas claro está.

Fórmula para el cálculo:

Fondo de Maniobra = Activo Corriente – Pasivo Corriente

También el cálculo se puede hacer restando al monto de los recursos financieros a largo plazo, el total de activos no corrientes.

Fondo de Maniobra = Recursos Financieros a Largo Plazo – Activo No Corriente

Luego, los recursos financieros a largo plazo suman los Fondos Propios y el Pasivo No Corriente. El fondo es la porción que financia el Activo Circulante.

Análisis e interpretación del indicador, en caso de ser positivo

Las pymes que obtengan un indicador positivo, que además en cifras absolutas sea acorde al tamaño de la empresa, tendrán capacidad de pago y liquidez.

Por ejemplo, tenemos el caso de una pyme comercial en expansión, se compara el año anterior 1 y el nuevo año 2, con los saldos siguientes:

| Cuentas | Año 2 (euros) | Porcentaje (%) | Año 1 (euros) | Porcentaje (%) |

| Activos No Corrientes | 1.400.000 | 38 | 1.500.000 | 68 |

| Activos Corrientes | 2.300.000 | 62 | 700.000 | 32 |

| Fondos Propios | 1.500.000 | 41 | 1.000.000 | 45 |

| Pasivos No Corrientes | 1.200.000 | 32 | 800.000 | 36 |

| Pasivos Corrientes | 1.000.000 | 27 | 400.000 | 18 |

| Fondo de Maniobra | 1.300.000 | 35 | 300.000 | 14 |

Se puede ver como creció el indicador de un año a otro; tiene un valor positivo en los dos años, pero subió en exceso el fondo de maniobra.

En efecto, pasar de 300.000 (14 %) a 1.300.000 euros (35 %) es un salto en la estructura financiera. Para el año 2 sus activos más grandes son corrientes (62 %).

En este escenario, el empresario podrá ampliar operaciones, adelantar pedidos, aprovechar ofertas al mayor, invertir en mejoras o nuevos activos, en el marco de las líneas estratégicas del negocio.

Un fondo de maniobra alto puede ser un riesgo financiero, si se trata de efectivo ocioso, cuentas por cobrar acumuladas o inventarios de baja rotación. Es necesario ver el origen.

En todo caso, esta evolución se puede convertir en una ventaja y oportunidad que permite las opciones de crecimiento de una manera táctica.

Análisis de cambios negativos en el fondo de maniobra

Ilustramos un escenario con el indicador negativo en el año 2, que implica un caso de incapacidad de pago y sin posibles inversiones.

| Cuentas | Año 2 (euros) | Porcentaje | Año 1 (euros) | Porcentaje |

| Activos Corrientes | 2.300.000 | 62 % | 700.000 | 32 % |

| Pasivos Corrientes | 2.400.000 | 65 % | 400.000 | 18 % |

| Fondo de Maniobra | -100.000 | -3 % | 300.000 | 14 % |

Se puede ver como baja el indicador y toma un valor negativo, -100.000 euros, con un valor porcentual de -3 %, para el año 2.

Se infiere en este escenario pesimista que la pyme se financió con cuentas por pagar a proveedores, préstamos bancarios u otras deudas.

Para estas situaciones no deseadas se recomienda:

- Primero, diferir algunos pagos, lo que ayuda a aplacar las cuentas en tu empresa.

- Segundo, anticipar cobros. Por ejemplo, con descuentos a clientes o a entidades bancarias.

- Tercero, negociar los plazos de pago para obtener una mayor holgura para pagar.

- Cuarto, hacer rebajas o descuentos por pronto pago, si se necesita liquidez.

- Y por último, no menos importante, aumentar ventas e ingresos y así conseguir liquidez rápidamente.

¿Qué pasa si el fondo de maniobra es igual a 0?

Si nos encontramos con esta situación, estaríamos en el principio de una situación de riesgo.

Esto es así, porque el indicador nos señala que el activo corriente estará financiado con préstamos a largo plazo, por lo que la empresa posiblemente no pueda cumplir con sus obligaciones de pago.

Relación con otros indicadores

El indicador fondo de maniobra se debe estudiar comparando el impacto de otros ratios en el análisis de cada periodo.

Si deseas conocer más ratios financieros, no dudes en consultar el post: ¿Cuáles son los 6 ratios financieros claves en pymes?

Asimismo, se deben analizar los indicadores de liquidez, para demostrar la razón circulante, razón líquida prueba ácida, y ampliar el análisis del fondo de maniobra.

Por lo demás, si la razón de la causa es el incremento del saldo de las deudas corrientes, se debe contrastar con la rotación de cuentas por pagar.

Igualmente, se deben observar las rotaciones de cuentas por cobrar e inventarios, pues el equilibrio financiero viene con más ventas buenas.

Conclusiones

El indicador fondo de maniobra es muy fácil de calcular y comprender, pero su “situación” tiene un gran impacto en la gestión y estructura financiera de las pymes.

Por ello, la resta entre Activos y Pasivos Corrientes se espera que sea positiva y que demuestre la capacidad de pago y continuidad normal de la empresa.

Asimismo, se pueden presentar casos de valores negativos, que llevan a un crédito de riesgo a eventos, por ejemplo, la falta de cobro a clientes morosos.

No obstante, las pymes que presentan distorsiones en el indicador deben analizar otros ratios en complemento y tomar medidas para mejorar el fondo de maniobra.

Así se debe monitorizar y mantener un fondo de maniobra positivo y acorde al tipo de negocio y tamaño de la pyme.

Para finalizar, te recomiendo las siguientes lecturas:

Gracias por seguirnos.