Hoy te explicaremos cómo calcular el indicador de rentabilidad sobre el capital en pymes, ilustrado con ejemplos.

Esto te permitirá analizar y mostrar a los socios el grado de ganancia logrado en un periodo, con los aportes propios.

En ese sentido, el alcance de este “post” contiene y resalta lo siguiente:

- Definición del indicador de rentabilidad sobre el capital.

- Conceptos claves de las partes que lo conforman .

- Cálculo e interpretación del indicador.

- Relación con otros indicadores o “ratios”.

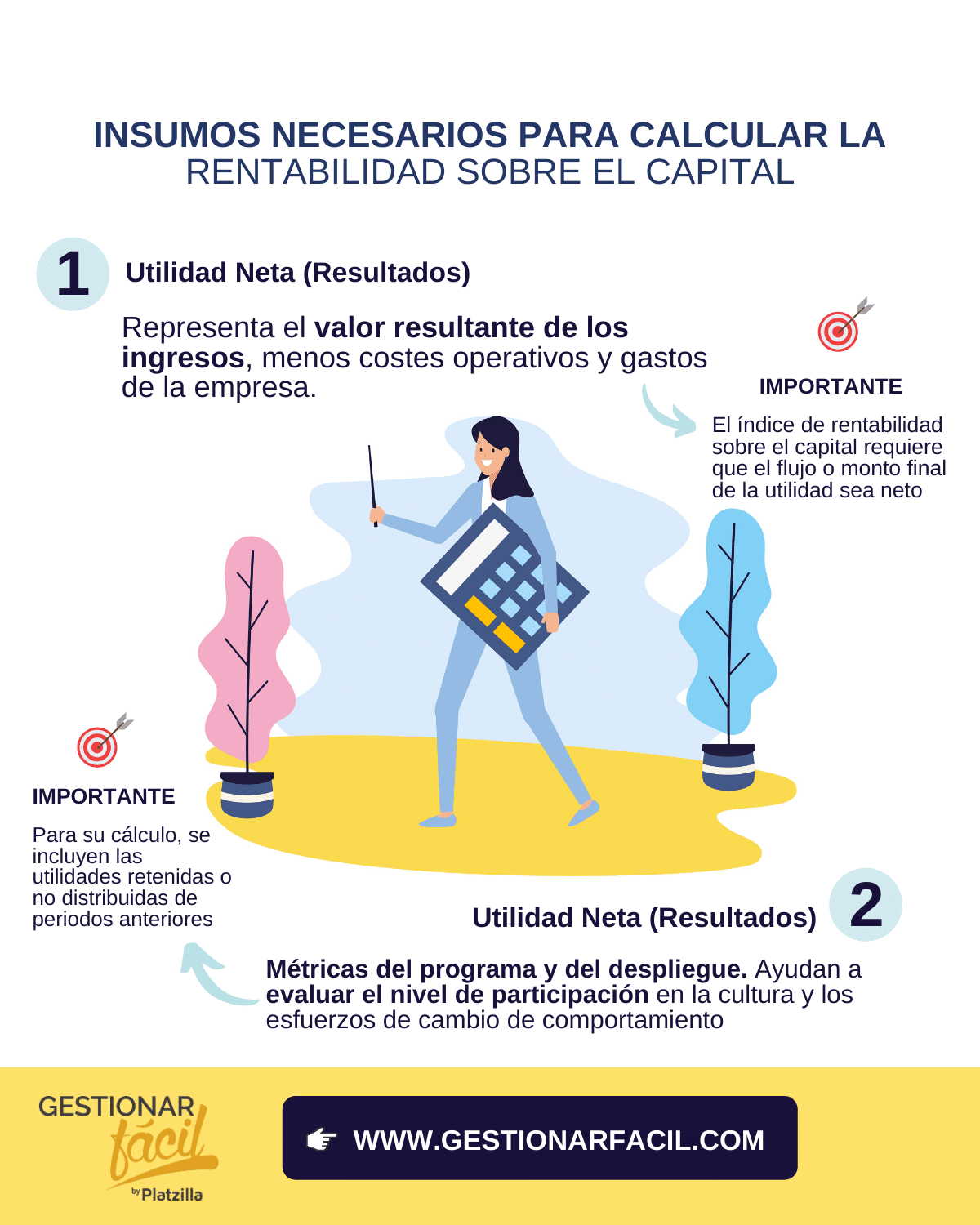

Para comenzar quiero mostrarte cuáles son los dos insumos necesarios para calcular la rentabilidad sobre el capital. Presta atención que más adelante volveré sobre este tema para profundizar:

Decidí mostrarte estos dos insumos porque son aspectos clave para el análisis del índice de rentabilidad sobre el capital. Así que cuando volvamos sobre este tema estarás más aterrizado en los conceptos

Definición del indicador “rentabilidad sobre el capital”

Es una tasa de rendimiento que mide la utilidad que gana el aporte invertido por los socios en un periodo de tiempo.

Asimismo se refiere al resultado o retorno que se obtiene por el capital contable, patrimonio o los fondos propios aportados por los dueños, socios, inversionistas o accionistas de la pyme.

¿Qué es exactamente lo que expresa este indicador?

Expresa la relación porcentual del flujo neto de ingresos o resultados con respecto al capital invertido por los socios en una fecha fijada.

También se le conoce como rentabilidad financiera. Sus siglas en inglés son ROE (Return on Equity).

Igualmente el ratio mide el porcentaje de utilidad o pérdida obtenido por cada euro (o unidad monetaria) que los dueños han invertido en la empresa; e incluye las utilidades retenidas.

Conceptos claves de las partes que lo conforman

El índice de rentabilidad sobre el capital pertenece a los indicadores financieros y se mide relacionando dos cuentas. Por su naturaleza, es una razón contable.

Si deseas profundizar sobre los indicadores financieros, no dudes en consultar la siguiente lectura: Indicadores financieros para pymes y su importancia.

Ahora bien, los insumos necesarios para calcular la rentabilidad sobre el capital son dos datos netos de las masas de cuentas del balance; a saber, la de resultados y la del capital contable.

1. Utilidad Neta (Resultados)

La Utilidad Neta es el valor resultante de los ingresos menos costes operativos y gastos de la empresa.

El índice de rentabilidad sobre el capital requiere que el flujo o monto final de la utilidad sea neto. Es decir que al total de ingresos se le deduzcan todos los costes, gastos e impuestos.

Por otro lado, es posible que en lugar de utilidad o beneficios se obtengan pérdidas netas.

De igual forma se debe medir como la tasa y deterioro sobre el valor del Capital Contable o Patrimonio Neto.

2. Capital Contable (Patrimonio Neto)

El monto del capital contable o patrimonio neto representa los fondos propios pagados por los socios para el aporte interno.

Además para su cálculo, se incluyen las utilidades retenidas o no distribuidas de periodos anteriores.

El índice de rentabilidad sobre el capital requiere el monto neto de la cuenta del patrimonio de los socios.

En consecuencia, es necesario que, para calcular el valor de un año, se tome el valor promedio, si la cuenta de capital tuvo cambios.

Para la relación de cuentas se sugiere el promedio del capital pues la utilidad neta es el resultado de la gestión de un periodo y se debe obtener la media del capital contable.

Cálculo e interpretación del indicador rentabilidad del capital

Fórmula para calcular el indicador de rentabilidad sobre el capital (RsC):

- RsC (ROE) = (Utilidad neta después de impuestos) / (Capital contable) x 100

En el numerador va la utilidad neta después de impuestos, que es el resultado del periodo.

Por otro lado, en el denominador se colocará el monto del capital contable o patrimonio neto promedio.

El capital representa los fondos propios pagados por los socios para el aporte interno; incluye las utilidades no distribuidas.

Además, el valor obtenido se debe multiplicar por cien (100) para que tome la cantidad porcentual. De allí que sea una tasa de renta, similar al interés.

Interpretación del indicador de rentabilidad sobre el capital

Se espera que el valor medido sea positivo en función de la utilidad neta obtenida y los resultados del negocio y extraordinarios.

Cuanto mayor sea el porcentaje, mejor será el análisis del índice en la pyme; y así generar un mayor grado de ganancia por el capital propio.

La tasa obtenida mide la capacidad que tiene 1 euro de capital aportado para generar una cierta ganancia por la actividad de la pyme.

¿Por qué es importante el indicador de rentabilidad del capital?

- El indicador de rentabilidad del capital o de rentabilidad financiera es de gran utilidad para comparar periodos sucesivos en la “vida” de las pymes.

- También es útil para comparar con empresas del sector, con el promedio o para atraer nuevos inversores.

- Por otro lado, permite demostrar a los socios el grado de ganancia logrado en un periodo con los aportes propios.

- El cálculo del indicador le dará una visión de negocio rentable a los dueños en cada periodo analizado.

Ejemplo de índice de rentabilidad sobre el capital

A manera de ejemplo, se presentan los saldos de la pyme Músik con K, para los periodos 2018 y 2019 (cifras modificadas):

| Cuentas y Partidas (Euros) | 2018 | 2019 |

| Utilidad Neta | 93.000 | 150.000 |

| Capital Contable Promedio | 500.000 | 891.000 |

| Rentabilidad sobre el Capital | 18,60 % | 16,84 % |

La pyme Músik con K aumentó su utilidad de un año a otro, pero retuvo las utilidades del 2018 y además debió invertir 300 mil al inicio del 2019.

Es evidente que es una pyme que mejora y se hace notar que su indicador de rentabilidad ha avanzado sobre el capital, de forma positiva, debido a la utilidad ganada en cada año nominal.

Observe que hay una baja del índice anual de rentabilidad sobre el capital, por el incremento significativo del capital contable.

Sin embargo, el índice sigue siendo positivo, por ser una pyme en marcha y en expansión, con una finanzas sanas.

La interpretación del indicador RsC (ROE) es que por cada euro invertido en esta empresa se ha tenido una tasa de ganancia de 18,6 % en 2018 y 16,8 % en 2019.

Valores óptimos del indicador de rentabilidad sobre el capital

Una empresa en marcha debe tener estables sus procesos de gestión de negocio para que los ratios sean positivos y crezcan de un periodo a otro.

Por tanto, el valor óptimo de este ratio es que sea positivo (utilidad neta), constante o creciente y que supere el valor del dinero en el mercado financiero.

El índice ideal debe superar la tasa de inflación y la tasa de interés para colocaciones o inversiones financieras, de manera que compita.

En las pymes que se ubican en la etapa inicial del negocio, pueden haber pérdidas operativas y registrar un índice negativo inicial.

No obstante, la etapa previa o inicial será superada al estabilizar sus procesos de negocio. Lo bueno es que este indicador de rentabilidad puede mejorarse.

¿Cómo se puede mejorar el indicador de rentabilidad sobre el capital?

La pyme tendrá las opciones siguientes:

- Bajar sus costos, gastos e impuestos.

- Aumentar sus ingresos por ventas.

- Fijar las inversiones y el capital contable.

Preguntas para evaluar:

- ¿Cuál es el sentido (evolución) que ha tomado el índice de rentabilidad sobre el capital en tu empresa?

- ¿Conoces los índices de otras pymes similares o el promedio del sector?

Relación con otros indicadores o “ratios”

Los ratios financieros permiten el análisis de la empresa y evaluar su evolución. Son útiles para un adecuado diagnóstico a una fecha fijada.

El indicador de rentabilidad del capital puede mejorar de un año a otro por nuevos activos productivos, cuya inversión proviene de la razón de deuda.

Es decir, el ratio que mide la relación de la deuda con nuevos activos no corrientes permite ver el apoyo del negocio en inversión con deuda de terceros.

Asimismo las pymes se apalancan con deuda a largo plazo a intereses bajos o preferenciales, para acometer inversiones de expansión.

En este caso, de expansión, aumentan las cuentas de activo y de pasivo no corriente, por lo que se debe mirar la razón de endeudamiento, tomada en su conjunto.

También se debe relacionar con el índice de rentabilidad sobre activos (ROA) que de forma lógica muestra la productividad del negocio.

El análisis de indicadores debe permitir sacar conclusiones sobre la claridad y la calidad de las tasas de rentabilidad calculadas y relacionadas.

Los indicadores de rentabilidad se complementan y deben verse al mismo tiempo, para entender si hay alza o mejoría en la fuente de dichos índices.

En efecto, deben calcularse y compararse los indicadores de rentabilidad. Se puede decir que el ROE y el ROA deben ir a la par .

Conclusiones

El cálculo del indicador de rentabilidad sobre el capital es porcentual, y es uno de los índices más precisos para el análisis del rendimiento de una pyme en marcha.

La tasa de rendimiento que se calcule para la pyme estará sujeta a la calidad de las cuentas usadas por su valor neto actualizado y el capital contable promedio.

Además, en los casos de obtener cálculos distintos a los esperados se puede mejorar el saldo de las cuentas que se requieran optimizar, o mirar acciones acordes a cada caso.

Igualmente, el indicador de rentabilidad sobre el capital se debe calcular, relacionar y comparar con la razón de deuda y el ROA, entre otros ratios.

- El retorno sobre el capital (ROE) ayuda a los inversores a evaluar cómo sus inversiones están generando ingresos.

- Mientras que el retorno sobre los activos (ROA) ayuda a los inversores a medir cómo la administración está utilizando sus activos o recursos para generar más ingresos.

Finalmente, el análisis de los indicadores de rentabilidad siempre debe tomar en su conjunto, los indicadores financieros de la pyme.

Antes de despedirme, te invito a consultar las siguientes lecturas:

- ¿Cómo se calcula el indicador de rotación de activos fijos?

- Ratio de estabilidad. Inversión versus financiación

¡Te van a gustar!

¡Muchas gracias por leernos!