Hoy te queremos compartir información sobre la importancia de la evaluación financiera en la toma de decisiones, a la hora de evitar el fracaso de tu pyme.

Específicamente, te explicamos cómo la evaluación financiera te permite identificar y monitorear el riesgo de quiebra.

De acuerdo con esto, a través de la evaluación financiera se puede obtener, a tiempo, una predicción confiable de quiebra, que te permita redirigir el timón de la empresa.

Para ello, se cuenta con modelos validados que interrelacionan ratios, los cuales arrojan información valiosa que ayuda en ese sentido.

La idea es prever posibles situaciones de insolvencia antes de que se presenten.

En esta ocasión estaremos abordando:

- Importancia de la evaluación financiera.

- Evaluación financiera y Puntaje Z de Altman:

- Ratios utilizados para la predicción de quiebra.

- ¿Cómo calcular el Puntaje Z de Altman?

- Resumen del artículo.

Empecemos entonces por comprender por qué es importante evaluar desde la perspectiva financiera, a toda pyme.

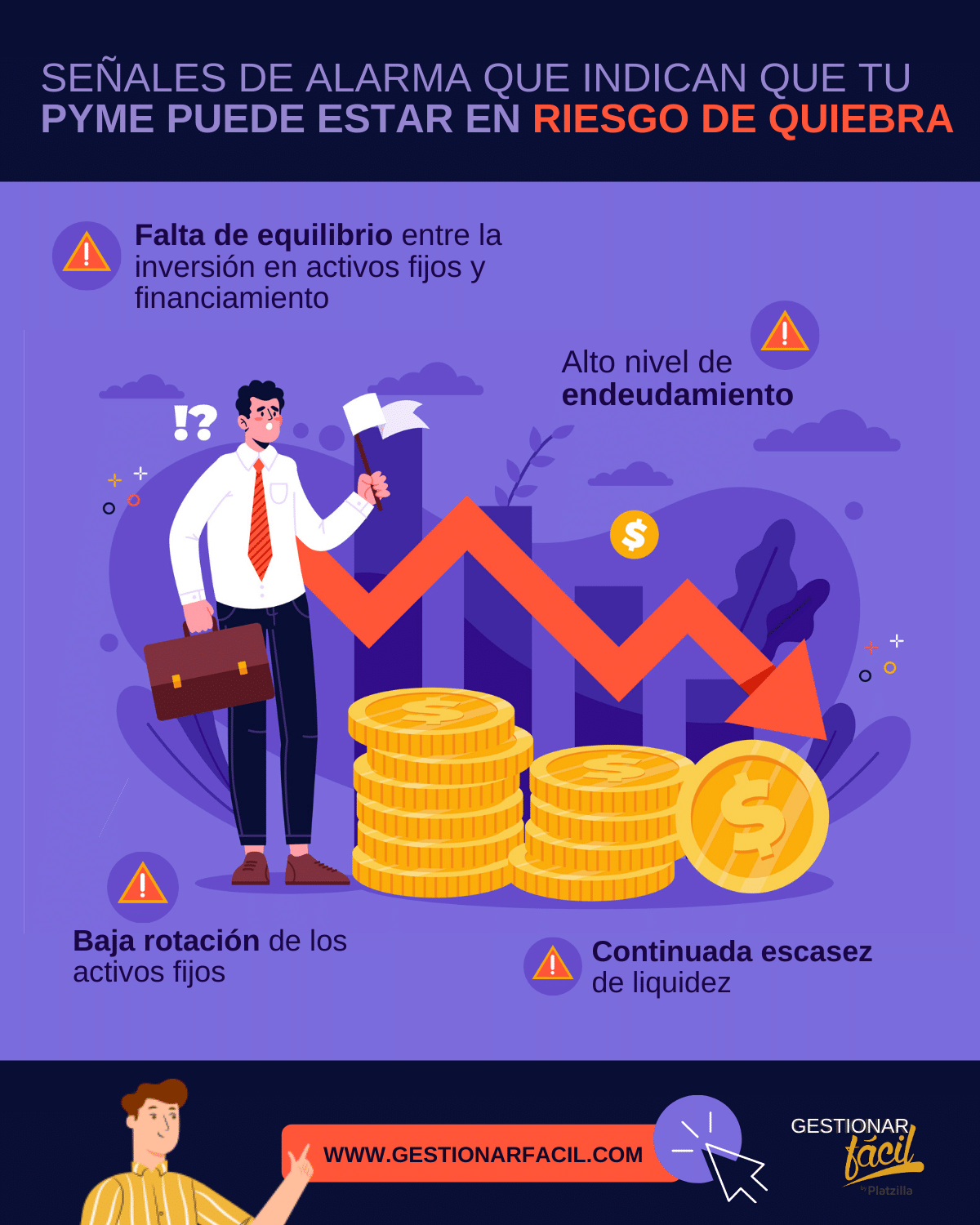

Para comenzar quiero mostrarte las señales que suele tener una pyme cuando se encuentra a punto de caer en quiebra. PRESTA ATENCIÓN. Volveré sobre este punto como de costumbre:

Importancia de la evaluación financiera

Evaluar financieramente significa analizar la estructura financiera de la empresa.

Sin duda, una de las aplicaciones más pertinentes de la evaluación financiera es alertar sobre potenciales riesgos de insolvencia y probabilidad de quiebre.

En ese sentido, se trata de estudiar la información financiera contenida en el balance general y Estado de Resultados y establecer, además, relaciones que den cuenta de la eficiencia de la gestión de la empresa.

Ahora bien, ¿por qué realizar una evaluación financiera a tu pyme?

La evaluación financiera muestra la situación “financiero-económica” de tu empresa, por tanto, no es una actividad que pueda tomarse a la ligera.

En este marco de ideas, es una herramienta de planificación financiera y de inversión. Por lo tanto, deja en evidencia el desempeño de tu pyme.

Como consecuencia, te permitirá conocer los resultados de los principales indicadores financieros que servirán de apoyo para la toma de decisiones.

Asimismo, genera ratios que permiten valorar la eficiencia en la gestión financiera: liquidez, solvencia, endeudamiento, rentabilidad, entre otras.

Con el fin de que profundices sobre este punto, te invito a consultar el siguiente artículo: Indicadores financieros para pymes y su importancia.

¡Seguimos!

¿A quién más le interesaría la evaluación financiera?

Este tipo de diagnóstico o evaluación de pymes es requerida por entes externos, entre otros, gobierno, bancos u otras instituciones financieras.

Ahora bien, la evaluación financiera tiene especial pertinencia cuando la empresa sufre tropiezos que ponen en riesgo su estabilidad.

No hacerlo puede llevar a ignorar señales de riesgo que pueden alertar y evitar el fracaso de la empresa.

¿Qué señales de alarma deben ser atendidos por la gerencia, a partir de los indicadores financieros?

- La continuada escasez de liquidez.

- La falta de equilibrio entre la inversión en activos fijos y financiamiento.

- La baja rotación de los activos fijos.

- El alto nivel de endeudamiento, entre otros ratios.

Por eso, en esta ocasión te explicamos cómo la evaluación financiera te ofrece herramientas para detectar señales de alarma.

Evaluación financiera y Puntaje Z de Altman

Como se ha mencionado, una de las principales preocupaciones de los empresarios es poder recibir las señales de alerta que le indiquen el riesgo de la temida quiebra.

En ese sentido, los especialistas se han preocupado por estudiar y proponer modelos que ayuden a predecir los problemas financieros, y estar así preparados para sortear las amenazas que puedan venir.

En consecuencia, han surgido modelos que ayudan a través del uso de ratios financieros a predecir ese riesgo. Explicaremos aquí uno de los más usados y sencillos que puedes utilizar sin problema, en tu pyme.

Se trata de la propuesta del profesor de finanzas de la Universidad de Nueva York, Edward Altman, quien en 1968 postuló la fórmula de Puntaje Z para predicción de quiebra.

Altman estudió múltiples indicadores y haciendo uso de la técnica estadística llamada “análisis discriminante”, identificó cuáles de éstos podían estimar la posibilidad de insolvencia para los próximos dos años.

Como consecuencia, determinó que los mejores ratios para predecir esta situación son los relacionados con la liquidez, rentabilidad, apalancamiento, solvencia y rentabilidad.

Pero no te preocupes, no tienes que ser un estadístico para hacerlo, pues las validaciones y demostraciones, por fortuna, ya nos lo facilitaron los expertos.

Por lo tanto, sólo debes aprender a aplicarla calculando los ratios y multiplicándolos por las porciones que propone la fórmula Puntaje Z.

A continuación conozcamos los 5 ratios que utiliza el modelo.

Ratios utilizados para la predicción de quiebra

Para facilitar la comprensión, los indicadores se identifican con X1, X2, X3, X4 y X5.

Como podrás observar en breve, el activo total es un factor común en el denominador en cuatro de los cinco ratios.

Es por tanto un parámetro de relación muy importante en el análisis financiero y también en el estudio de predicción de quiebra.

| Xn | Ratio |

| X1 | Capital de Trabajo / Activo Total |

| X2 | Utilidades Retenidas / Activo Total |

| X3 | Utilidad antes de impuestos / Activo Total |

| X4 | Total patrimonio / Pasivo Total |

| X5 | Ventas / Activo total |

Asimismo, recuerda que el activo total es la suma de los activos corrientes y no corrientes.

Activo total = Activos corrientes (circulante) + Activos no corrientes.

A continuación se muestra la descripción de estos indicadores:

En primer lugar tenemos X1, que relaciona el capital de trabajo y el activo total.

Recuerda que el capital de trabajo es la diferencia entre activos corrientes y pasivos corrientes, por lo que refleja la situación financiera a corto plazo.

En segundo lugar tenemos X2, que relaciona la utilidad retenida (beneficio neto – dividendos) y el activo total; y refleja las políticas de largo plazo de reinversión de utilidades. Es un respaldo de solvencia.

En tercer lugar tenemos X3, que relaciona la utilidad antes de impuesto e intereses y el activo total; y refleja la eficiencia en el uso del activo y lo capaz que ha sido de generar utilidades.

Le sigue X4, que relaciona el patrimonio y el pasivo total y refleja su capacidad de endeudamiento.

En otras palabras, refleja el número de veces que el patrimonio cubriría el pasivo. Si el pasivo supera el activo, existe riesgo de insolvencia.

Y por último tenemos X5, que relaciona las ventas y los activos totales. Este refleja los ingresos obtenidos gracias a la inversión en activos. Es un ratio de eficiencia que mide la rotación de activos y deja ver competitividad.

Ahora bien, ¿cómo utilizarlos en el modelo de predicción de quiebra?

Te enseñamos…

¿Cómo calcular el Puntaje Z de Altman?

Altman propuso 3 modelos que consideran unas proporciones o constantes (que resultaron del análisis discriminante), que luego se multiplican por valores obtenidos de los indicadores Xn explicados.

¡Parece algo difícil! Pero lo que nos interesa es su aplicación. Así que no te compliques. Es fácil.

Altman evidenció que los comportamientos de las empresas son diferentes según su sector. Por tal motivo propuso 3 tipos de fórmulas o modelos:

- En primer lugar: “Puntaje Z”, para empresas manufactureras que cotizan en bolsa.

- Es segundo lugar: “Puntaje Z1“, para empresas manufactureras que no cotizan en bolsa.

- Y en tercer lugar: “Puntaje Z2“, para empresas comerciales y de servicios.

Como nuestro interés es la pyme, nos enfocamos en los casos de Z1 y Z2.

Veamos entonces sus fórmulas:

1. Para las empresas manufactureras que no cotizan en bolsa:

Z1 = 0.717X1 + 0.847X2 + 3.107X3 + 0.42X4 + 0.998X5.

¿Cómo analizar sus resultados? – Si Z1 es:

| Superior a 3 | Entre 2,9 y 1,8 | Menos de 1,8 |

| Finanzas saludables | Zona de alerta. Probabilidad de quiebra | Zona gris. Alta probabilidad de quiebra |

2. Para empresas comerciales y de servicios:

Z2 = 6.56X1 + 3.267X2 + 6.72X3 + 1.05242X4

¿Cómo analizar los resultados? – Si Z2 es:

| Superior a 2,6 | Entre 1,1 y 2,6 | Por debajo de 1,1 |

| Finanzas saludables | Zona de alerta. Alguna probabilidad de quiebra | Zona gris. Alta probabilidad de quiebra |

Como puedes observar, la diferencia entre ambos valores de Z está en las proporciones utilizadas que multiplicarán los ratios.

En el caso del cálculo en las empresas comerciales y de servicios se excluye X5, además, los rangos de interpretación son distintos.

En general, la zona gris implica incertidumbre y alta probabilidad de ocurrencia de quiebra. Podría tratarse incluso, de buenas empresas pero mal gestionadas.

En contraste, en el otro extremo, encontramos el caso de las pymes con finanzas saludables, producto de una buena gestión.

Y en medio, los valores que mandan señales de alerta. Es decir, casos de empresas que deben atenderse para evitar caer en la llamada zona gris de alta probabilidad de quiebra.

Resumen del artículo

Para concluir, la evaluación financiera es una herramienta sumamente valiosa para tener una radiografía de las finanzas de tu pyme.

Precisamente, una de sus bondades es el uso de ratios que sirven, por ejemplo, para predecir el riesgo de quiebra de una empresa.

El modelo de Altman y el puntaje Z, correlaciona una serie de indicadores para predecir esta probabilidad y mostrar lo saludable o no de la gestión de una pyme.

Los indicadores que utiliza el modelo en conjunto generan un indicador integral que puede ser analizado a la luz de los rangos estipulados por el modelo.

Asimismo, cada uno por separado arroja señales que deben ser atendidas oportunamente y hacer el seguimiento en el tiempo para valorar su mejoría.

Para que conozcas más sobre los indicadores financieros, consulta los siguientes post:

- Ratio de estabilidad. Inversión versus financiación.

- Indicador financiero. Evaluación operativa en pymes.

Allí encontrarás contenidos prácticos para tu emprendimiento. ¡No te los pierdas!

¡Muchas gracias por seguirnos!