El propósito de este artículo es enseñarte a calcular e interpretar la rotación de cuentas por pagar en tu pyme. ¡Te resultará interesante!

Su importancia radica en que es un indicador de liquidez del corto plazo, que mide la velocidad con que una pyme paga las deudas a sus proveedores y acreedores.

Es claro que a una empresa puede convenirle plazos de pago extendidos, mientras reduce los tiempos de las cuentas por cobrar.

Así que te compartimos el siguiente contenido para que aprendas sobre la rotación de cuentas por pagar:

- Definición de cuentas por pagar.

- Definición del indicador rotación de cuentas por pagar.

- ¿Cómo se calcula e interpreta el indicador?

- Relación con otros indicadores o “ratios”.

- Comentarios de cierre del artículo.

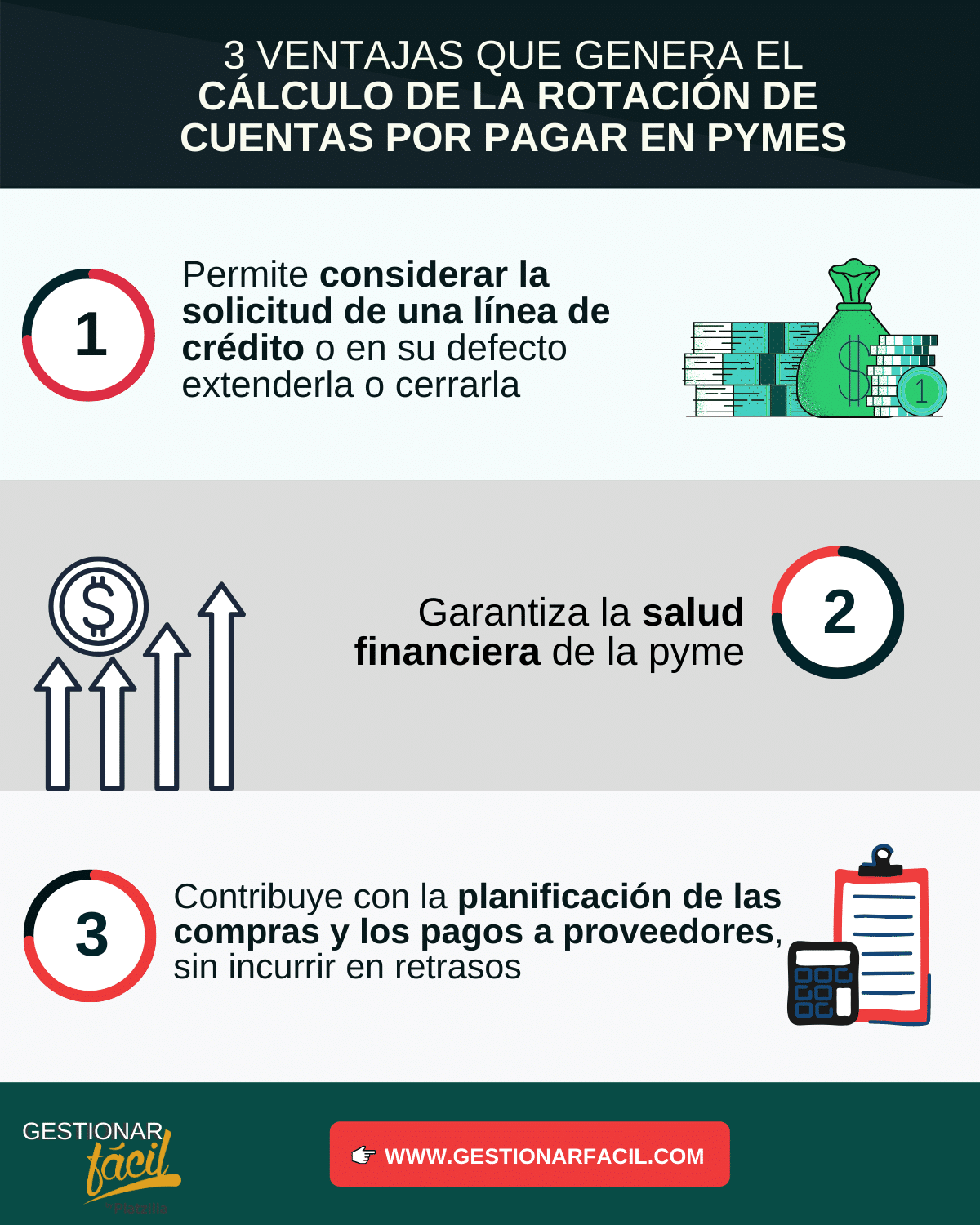

Para comenzar quiero mostrarte algunas ventajas que se derivan del cálculo de la rotación de las cuentas por pagar en una pyme. Luego volveremos sobre este punto y profundizaremos. Fíjate:

El indicador de rotación de cuentas por pagar, permite determinar la calidad del pago de facturas y obligaciones pendientes, a los proveedores. Pero vamos a los detalles.

Definición de cuentas por pagar

Las pymes deben realizar de manera periódica un análisis financiero basado en indicadores, que les permita evaluar la situación financiera de las mismas.

En este análisis financiero se incluye la rotación de las cuentas por pagar. Pero, ¿qué son las cuentas por pagar en una empresa?

Las cuentas por pagar son las deudas que posee una pyme con sus acreedores y proveedores por la adquisición de bienes y servicios.

En otras palabras, es el compromiso que debe honrar la pyme en un tiempo determinado, por los recursos obtenidos de terceros destinados a la actividad económica de la organización.

Las obligaciones que debe honrar pueden tener origen en la compra de materiales e insumos, equipos y maquinaria, y por créditos que no están vinculados a entidades financieras o bancarias.

Toda cuenta por pagar se debe registrar como un pasivo en los libros contables de la pyme, para así llevar un control de las mismas.

Cuando se calcula el indicador de rotación de cuentas por pagar, conocido en inglés como accounts payable turnover ratio, el empresario o su equipo tendrá información para tomar decisiones:

- Puede considerar la solicitud de una línea de crédito o en su defecto extenderla o cerrarla.

- El valor y su evolución se debe tomar en cuenta para la planificación de las compras y los pagos a proveedores, sin incurrir en retrasos.

- Por último, con la información suministrada por el indicador se deben tomar decisiones que garanticen la salud financiera de la pyme.

Definición del indicador de rotación de cuentas por pagar

¿Qué es exactamente lo que expresa el indicador?

El indicador o KPI (key performance indicator) rotación de cuentas por pagar señala la cantidad de veces que una pyme liquida sus cuentas por pagar durante un período.

Es decir, mide cuánto tarda la pyme en pagar los créditos que los proveedores le han otorgado.

El cálculo de este indicador se realiza tomando información, tanto del Estado de Situación Financiera o Balance General como del Estado de Resultados.

¿Cómo se calcula e interpreta el indicador?

Fórmula para calcular el indicador:

IRCxP (Indicador de rotación de cuentas por pagar) = CompT / PromCxP

Donde:

- CompT = compras totales a proveedores en el período.

- PromCxP = promedio de cuentas por pagar en el período.

Métrica Compras Totales:

El monto de las compras totales es un dato obtenido del Estado de Resultados.

Esta métrica se obtiene sumando a las compras, el importe de los gastos generados por las compras. Así pues, la fórmula es la siguiente:

CompT (Compras totales) = (Compras + Gastos por Compras)

Por ejemplo: una pyme realizó – en el ejercicio – compra de mercancía por el valor de 120.000 euros; y el traslado al almacén, entre otros costes, requirió 60.000 euros.

CompT (Compras totales) = 120.000 € + 60.000 € = 180.000 €

Métrica Promedio de las Cuentas por Pagar:

Este valor se refleja en el Estado de Situación Financiera o Balance General de la pyme.

Para calcular el denominador del indicador IRCxP, se utiliza la siguiente fórmula:

PromCxP = (Cuentas por pagar al inicio del período + Cuentas por pagar al final del período) / 2

Por los cambios que pueden tener las cuentas por pagar a lo largo del periodo evaluado, se utiliza el promedio para efectos de calcular esta variable.

Por ejemplo, una pyme presenta la siguiente información: refleja cuentas por pagar al inicio del periodo: 20.000 € y cuentas por pagar al final del periodo: 10.000 €.

Promedio de las cuentas por pagar de la pyme:

PromCxP = (20.000 € + 10.000 €) / 2 = 15.000 €

Con estos datos se procede a calcular el indicador de rotación de cuentas por pagar.

Cálculo e interpretación del KPI rotación de cuentas por pagar

Si aplicamos los datos obtenidos en los ejemplos previos, se obtiene el siguiente resultado:

IRCxP (Indicador de rotación CxP) = 180.000 € / 15.000 € = 12

Este valor nos informa que la pyme liquidó sus cuentas por pagar 12 veces en el año.

En otras palabras, el resultado indica que la pyme rota sus cuentas por pagar 12 veces al año.

Si dividimos 365 días entre el valor obtenido (365/12), se obtiene que le toma 30 días, en promedio, rotar las cuentas por pagar.

Valores «óptimos» del IRCxP

Ya sabemos que la rotación de cuentas por pagar es un indicador que indica con qué velocidad una pyme paga sus facturas y obligaciones.

Si este índice es bajo, puede interpretarse como que la pyme rota lentamente sus cuentas por pagar, lo que a primer vista no es una situación “mala”.

Para sacar conclusiones habrá que analizar el contexto de la empresa y comparar con el valor de la industria.

Cuando se comparan dos o más períodos y el índice se incrementa, quiere decir que la pyme está pagando a los proveedores a un ritmo más rápido. ¿Es esto bueno?

Para efectos del resultado de este indicador, no existe un estándar, ya que dependerá de la industria a la cual pertenezca la empresa.

Para precisar si la evolución del indicador es conveniente o no, debe ubicarse el sector al que pertenece la empresa, para así poder comparar los resultados con sus pares.

Preguntas para tu autodiagnóstico:

- ¿Cómo estás midiendo y con qué frecuencia, el pago de tus deudas?

- ¿Cuáles indicadores o razones utilizas para medir la frecuencia con que pagas tus deudas?

- ¿Aplicas el indicador de rotación de cuentas por pagar? ¿Para qué?

Relación con otros indicadores o “ratios”

Entre los indicadores financieros, destacan los de actividad o rotación, tales como: rotación de activos, rotación de cartera de clientes, rotación de inventarios y rotación de proveedores.

Todos estos indicadores sirven para medir la eficiencia que tiene la pyme en el uso de sus activos. Por lo que deben formar parte del sistema de indicadores que se construya.

Para efectos del análisis financiero de una pyme, resulta interesante evaluar, de manera conjunta, los indicadores de rotación de las cuentas por pagar y el de rotación de inventario.

Estos brindan información para mejorar y garantizar una planificación y programación óptima del proceso de compras de la organización.

¿Quieres aprender a realizar la evaluación financiera de tu pyme?, consulta la siguiente lectura: ¿Cómo se calcula el ciclo financiero en una pyme?

Comentarios de cierre

Los indicadores financieros para pymes pueden ser evaluados de manera vertical u horizontal; es decir, en un mismo año o hacer comparaciones entre años, respectivamente.

Un indicador financiero clave en algunos tipos de empresas es el de rotación de cuentas por pagar, el cual permite evaluar la calidad en el pago de las deudas adquiridas por una pyme.

Es decir, por medio de este indicador se puede determinar el pago oportuno de las obligaciones en función del comportamiento del mismo en la industria.

Visto desde la perspectiva de un nuevo proveedor, la evaluación del comportamiento del IRCxP de la pyme, respecto al estándar de la industria, puede ser clave para establecer – o no – alianzas.

Asimismo, con el resultado de esta razón financiera, junto con otras de rotación, podemos hacer la programación y el seguimiento al cumplimiento de los pagos a los proveedores.

En fin, ¿es la rotación de cuentas por pagar un elemento que “juega” a favor de tu empresa, del flujo de caja, entre otros aspectos?

Gracias por leernos.