¿Tienes un negocio y necesitas organizar la contabilidad financiera?

¡Este post es para ti!

Aquí te explicamos en qué consiste, cuál es su importancia y qué pasos debes seguir para que inicies este proceso en tu negocio.

¿Interesado?

Quédate conmigo y conoce el contenido que he preparado para ti:

- ¿Qué es la contabilidad financiera?

- Objetivos de la contabilidad financiera.

- Características de la contabilidad financiera.

- Estados financieros de presentación obligatoria.

- ¿Cómo llevar la contabilidad financiera del negocio?

Y, si sientes que la contabilidad financiera es un rompecabezas para tu negocio, en el foro de Gestionar Fácil, encontrarás a expertos que te ayudarán a organizar tus finanzas de manera clara y eficiente. Regístrate y descubre las claves para gestionar mejor tus números y tomar decisiones acertadas.

Sin más preámbulos…

¡COMENCEMOS!

¿Qué es la contabilidad financiera?

Se entiende por contabilidad financiera el sistema que recoge, clasifica, valora y resume los EVENTOS ECONÓMICOS y FINANCIEROS de un negocio.

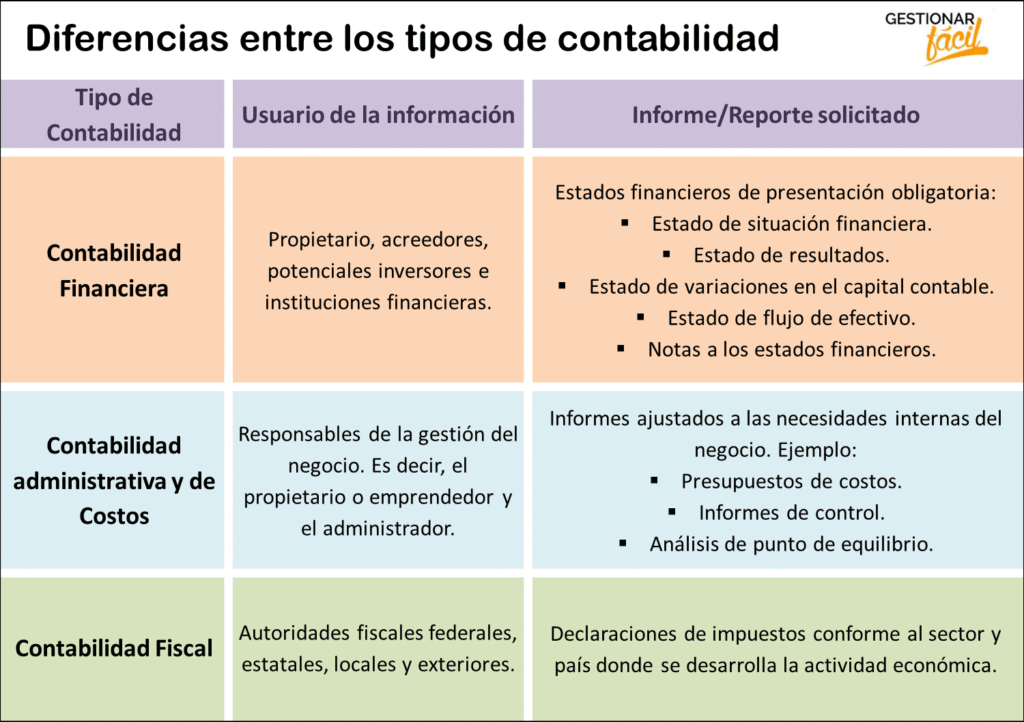

Se diferencia de las contabilidades administrativa, de costos y fiscal en dos aspectos importantes:

- El primero de ellos, se refiere a los tipos de usuarios a los que va dirigida la información.

- El segundo, se relaciona con los tipos de informes o reportes que generan los distintos sistemas de información contable.

En el siguiente cuadro, te muestro los detalles…

¡Presta atención!

Como se puede ver, cada tipo de contabilidad responde a la necesidad de información de un usuario en particular.

Por ejemplo, la CONTABILIDAD ADMINISTRATIVA proporciona la información interna que facilita el proceso de planificación y control de las acciones a emprender.

Mientras que la CONTABILIDAD DE COSTOS o ANALÍTICA tiene como objetivo informar sobre los costes de producción, distribución, administración y financieros que lleva el negocio.

Por su parte, la CONTABILIDAD FISCAL se encarga de registrar las operaciones a tomar en cuenta para la presentación de las declaraciones de impuestos.

¿Necesitas organizar la contabilidad fiscal de tu negocio? Consulta nuestro artículo Contabilidad fiscal: definición, impuestos y ¡más!

Como lo ves cada rama de la contabilidad persigue unos objetivos distintos.

En este punto, te pregunto…

¿Conoces los objetivos de la contabilidad financiera?

¡Te los menciono!

Objetivos de la contabilidad financiera

Dentro de los propósitos de la contabilidad financiera podemos destacar los siguientes:

- Conocer la posición financiera y el comportamiento de los flujos de efectivo del negocio, durante un periodo específico.

- Obtener información sobre los resultados de las operaciones económicas.

- Identificar el patrimonio de la organización.

- Informar oportunamente sobre la situación de la entidad.

- Rendir cuentas a terceros.

- Monitorear los gastos e ingresos correspondientes a cada periodo que se evalúe.

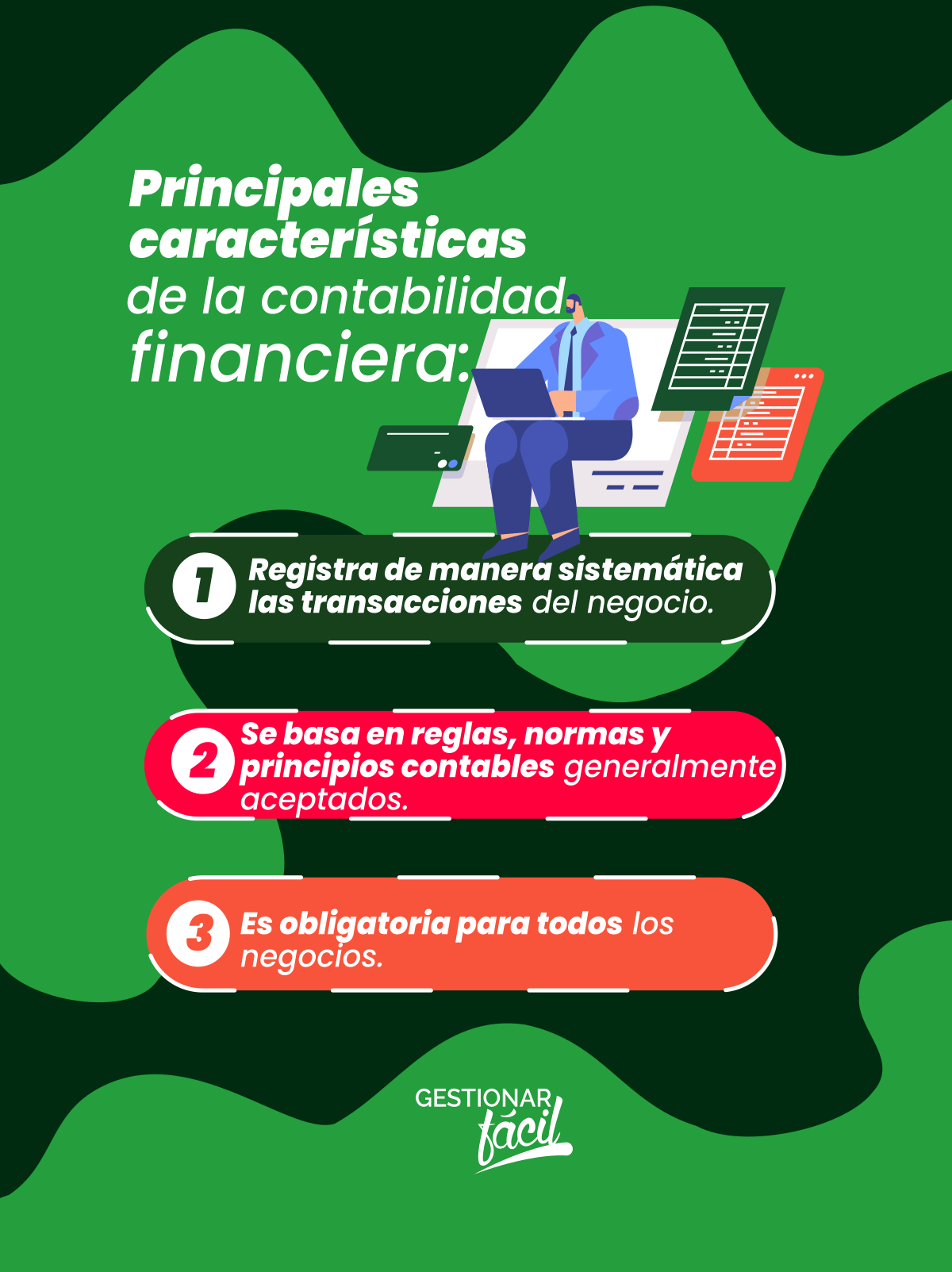

Características de la contabilidad financiera

Además de los objetivos que te acabé de señalar, este tipo de contabilidad posee un conjunto de cualidades que definen su propósito.

¿Cuáles?

Te las señalo…

Como lo observas, los aspectos más característicos de la contabilidad financiera se resumen en que…

1. Registra sistemáticamente las transacciones del negocio

La contabilidad financiera registra de manera ordenada, histórica y cronológica todas las transacciones que realizas en tu negocio.

Para alcanzar esta finalidad, la contabilidad se sirve del SISTEMA DE PARTIDA DOBLE, el cual es un método que registra una transacción dos veces: una en el debe y otra en el haber.

2. Se basa en normas y principios comúnmente aceptados

Todos los procedimientos contables se ejecutan siguiendo la normativa, los criterios y estándares locales e internacionales. Por ejemplo:

- Los Principios de Contabilidad Generalmente Aceptados (GAAP, por sus siglas en inglés).

- Las Normas Internacionales de Información Financiera (IFRS, por sus siglas en inglés).

3. Es obligatoria para todos los negocios

La contabilidad financiera es obligatoria porque a través de esta atendemos las demandas de información de los distintos usuarios.

Por ejemplo, los SOCIOS la necesitan para conocer si la inversión realizada en el negocio, ES RENTABLE.

De igual forma, los POTENCIALES INVERSORES se sirven de los datos e información -proporcionados por la contabilidad- para evaluar si vale la pena colocar su dinero en el negocio.

Por su parte, los ACREEDORES (entre ellos los bancos), la solicitan para analizar y decidir si financian o no las actividades de la empresa.

Y, los ENTES DEL ESTADO la exigen para fiscalizar o auditar un negocio.

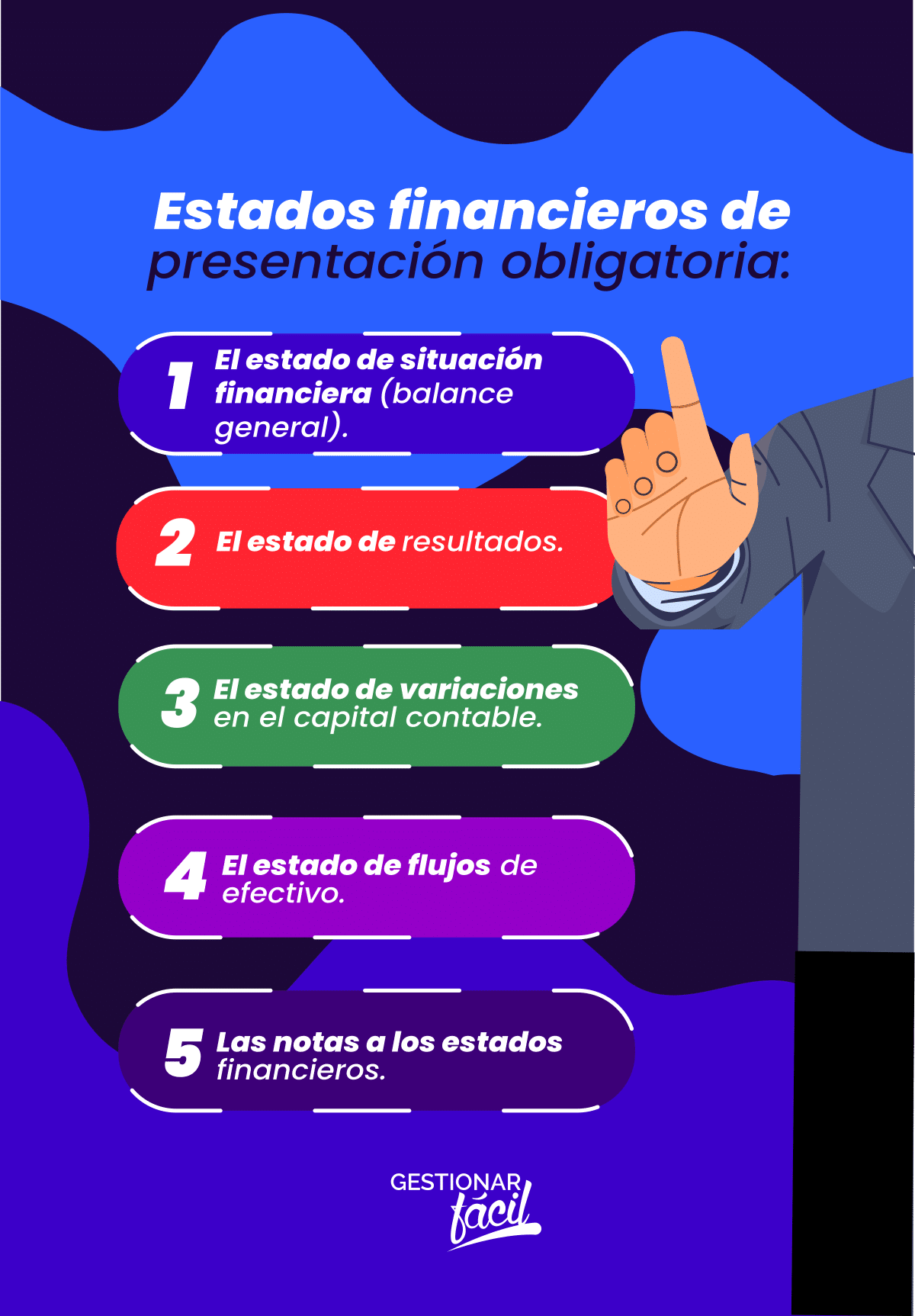

Estados financieros de presentación obligatoria

Debido a que la información contable es susceptible de verificación externa, es necesario realizar unos reportes o informes básicos para ese fin.

Estos reportes en la contabilidad financiera son:

Te explico en qué consiste cada uno…

1. Estado de situación financiera (balance general)

Es un resumen que indica los recursos con los que cuenta la empresa para desarrollar su actividad económica, cuánto se debe y cuál es la participación del dueño.

Dentro de los conceptos que incluye un estado de situación financiera te menciono:

- Los ACTIVOS (bienes y derechos que posee la empresa).

- Los PASIVOS (obligaciones y deudas que se deben pagar).

- Y, el PATRIMONIO (los recursos totales que surgen de restar los pasivos a los activos).

Además, de los tres señalados, el estado de situación financiera hace una distinción muy importante entre activos y pasivos CORRIENTES y NO CORRIENTES… ¡también denominados A CORTO PLAZO!

¿Por qué?

Porque, en el caso de los activos corrientes, se espera que estos se conviertan en efectivo en un periodo no superior a un año. Mientras que, los pasivos corrientes se esperan pagar en el año en curso.

Algunos ejemplos de activos corrientes pueden ser:

- El efectivo en la caja y banco del negocio.

- Las cuentas por cobrar a los clientes.

- Los inventarios.

En cuanto, a los pasivos corrientes te señalo:

- Las cuentas por pagar.

- Los impuestos que pagas como autónomo o sociedad.

Los ACTIVOS NO CORRIENTES y PASIVOS NO CORRIENTES, junto con el PATRIMONIO, se consideran A LARGO PLAZO.

¿Por qué?

Porque se espera que permanezcan en los libros contables de la empresa por un periodo mayor al año.

Por ejemplo, un préstamo hipotecario, el capital común y las utilidades retenidas.

2. Estado de resultados

Es un reporte que informa sobre los resultados de las operaciones del negocio durante un periodo específico (generalmente un año).

La importancia de este informe radica en que, te permite conocer si se obtuvo un beneficio (utilidad) o una pérdida por el desarrollo de la actividad que realiza la empresa.

Para conocer cuál fue la utilidad o pérdida de la empresa se aplica las siguientes fórmulas:

A. Ingresos por ventas – Costo de ventas = RESULTADO BRUTO EN VENTAS

B. Resultado bruto en ventas – Gastos operativos = RESULTADO NETO EN OPERACIONES

C. Resultado neto en operaciones – Gastos financieros = RESULTADO NETO ANTES DE IMPUESTOS

D. Resultado neto antes de impuestos – Impuestos = RESULTADO NETO DEL EJERCICIO ECONÓMICO (ganancia o pérdida del ejercicio)

3. Estado de variaciones en el capital contable

Es un estado financiero que muestra TODAS las operaciones que afectaron el patrimonio del negocio durante un periodo determinado.

Algunos ejemplos de estas operaciones son:

- Los realizados por los propietarios del negocio, como:

- Las aportaciones de capital o recursos propios.

- Los reembolsos de capital.

- El pago de dividendos.

- Las capitalizaciones.

- La creación de reservas.

- Las utilidades o pérdidas percibidas durante el año en curso.

¡Todas estas operaciones afectan el capital contable de la empresa!

Existen dos formas en las que se puede presentar este informe:

- La primera, es a través de un ESTADO DE CAMBIOS EN EL PATRIMONIO.

- La segunda, y más sencilla, es a través de un ESTADO DE RESULTADOS Y GANANCIAS ACUMULADAS.

Te explico brevemente en qué consiste cada una…

a. Estado de cambios en el patrimonio

Es una matriz que muestra en el renglón superior las cuentas que integran el patrimonio (con su saldo inicial) y en la primera columna los movimientos que afectan cada cuenta.

b. Estado de resultados y ganancias acumuladas

Una pyme tiene la opción de presentar este estado financiero si los únicos cambios que se originaron son por:

- El resultado neto del ejercicio (utilidad o pérdida).

- El pago de dividendos en efectivo.

- La corrección de errores de ejercicios anteriores. Así como, cambios en las políticas contables.

4. Estado de flujos de efectivo

Es un reporte que informa sobre las cantidades de efectivo recibidas y pagadas durante un periodo específico.

El estado de flujos de efectivo te permite conocer los resultados relacionados con los flujos de efectivo generados por las actividades operativas, de inversión y de financiamiento.

El concepto general del estado de flujo de efectivo es como sigue:

Variación de los flujos de efectivo de las actividades de operación, inversión y financiamiento + Efectivo en caja y banco al inicio del periodo = Efectivo en caja y banco al final del periodo

5. Notas a los estados financieros

¡Un conjunto completo de estados financieros, incluye la presentación de las notas explicativas de sus cuentas más relevantes!

Las notas a los estados financieros proporcionan información detallada sobre las políticas contables, los procedimientos, los cálculos y las transacciones subyacentes en los diversos rubros de los estados financieros.

Los asuntos habituales a los que se refieren estas notas son:

- El reconocimiento de ingresos.

- Los impuestos.

- Los desgloses de las cuentas de activos identificados como propiedad, planta y equipo.

- Las condiciones del pasivo y el arrendamiento.

- Las contingencias.

¿Cómo llevar la contabilidad financiera del negocio?

Esta pregunta se la hacen muchos emprendedores y, ante tal interrogante, te adelanto que ¡TODO INICIA CON EL REGISTRO DE LOS ASIENTOS CONTABLES!

Es decir, el registro de TODAS las transacciones del negocio. Por ejemplo:

- El importe facturado por la venta de un producto.

- El descuento recibido por un proveedor.

- El pago de los salarios y la seguridad social.

- El pago de los servicios de agua, teléfono, internet, electricidad y aseo.

- La amortización de los créditos.

- La ampliación del capital contable.

- La valoración de un activo.

En otras palabras, ¡cualquier hecho de trascendencia económica y financiera que ocurra en el negocio!

Es por ello que para cumplir, CON ÉXITO, este cometido te comparto los siguientes tips:

1. Elige un programa de registro contable

El software de contabilidad es tu herramienta de trabajo… ¡Así que escógela con mucho cuidado!

Existen una gran variedad de programas contables en el mercado. Están:

- Aquellos que compras e instalas en tu ordenador.

- Y, aquellos que te permiten llevar la contabilidad en la nube, con tan solo pagar un precio mensual.

Te comento que, esta última opción es la más recomendada porque permite mantener segura la información del negocio, en casos tales como: averías en el equipo de computación o robo.

AHORA BIEN, si estás iniciando el negocio, y te encuentras corto de presupuesto, puedes comenzar a llevar la contabilidad en Excel o Google Sheets.

¿Te gustaría conocer cómo? Consulta mis artículos: Contabilidad en la nube para pymes y ¿Cómo llevar la contabilidad con Excel?

2. Reúne y guarda toda la documentación contable del negocio

Es importante que reúnas y archives toda la documentación que respalde los registros de ingresos, egresos y demás actividades contables del negocio.

¡Solo así se podrá garantizar la fiabilidad de la información!

A modo de ejemplo, entre la documentación contable más habitual te menciono: las facturas emitidas y recibidas, los justificantes de los movimientos bancarios, los recibos de caja, etc.

También debes guardar los documentos legales de tu emprendimiento. Por ejemplo, las licencias, los permisos, los certificados y cualquier otro documento que sea importante para el negocio.

¡Debes mantener estos documentos ACTUALIZADOS y en un lugar SEGURO!

3. Busca la orientación de un asesor contable

En este punto, quiero detenerme un momento para hablarte de la importancia de contar con el acompañamiento de un buen asesor contable (ej. un contador público).

¿Por qué?

Porque el profesional que te apoye debe poseer una sólida formación (teórica y práctica) en la materia, ya que cualquier error u omisión en los procesos contables puede salirte COSTOSO.

Un asesor contable te ayudará con:

- El control de plan general de contabilidad.

- La clasificación de los documentos contables.

- El llenado y presentación de los libros contables.

- La presentación de las cuentas anuales ante los organismos que las soliciten (ej. el registro mercantil).

- La gestión de los bienes y patrimonio del negocio.

- El análisis de la información y la toma de decisiones.

- La orientación en las obligaciones legales relativas a la contabilidad.

Conclusiones

La contabilidad financiera es el área de la contabilidad que se encarga de registrar -de manera sistemática y bajo criterios preestablecidos- las transacciones económicas y financieras de un negocio.

Su importancia radica en que nos ofrece información sobre la SITUACIÓN ECONÓMICA del negocio.

Pues, a través de la contabilidad financiera podemos comparar los ingresos y gastos del negocio y, con ello, conocer si operamos bajo pérdida o ganancia.

También, ofrece un panorama sobre la SITUACIÓN FINANCIERA.

Es decir, nos permite conocer la distribución de los bienes y derechos del negocio y la forma cómo se financiaron (cuánto con fondos propios y cuánto con fondos ajenos).

Además de que, a través de la contabilidad financiera, podrás conocer la evolución del PATRIMONIO y el comportamiento de los FLUJOS DE EFECTIVO, en un período de tiempo dado.

Esta información no solo favorece la gestión de nuestro negocio, sino que también satisface la demanda de información de otros grupos de interés.

Por ejemplo, los bancos o los organismos de la administración pública. Quienes te exigen presentar los libros e informes financieros del negocio para poder auditarlos.

¡De aquí su importancia de llevarla, en tu negocio, con objetividad e información real!

Si te interesa indagar más sobre este tema, aquí te comparto los siguientes artículos:

- Contabilidad financiera para una empresa de servicios

- Contabilidad financiera para una empresa de producción.

- Contabilidad financiera para una empresa comercial.

- Factura rectificativa: todo lo que necesitas saber.

Y, no permitas que la contabilidad financiera sea una carga. En el foro de Gestionar Fácil, tienes acceso a orientación directa y herramientas que harán la gestión de tu negocio más sencilla. ¡Únete hoy y da un paso hacia una administración más sólida y organizada!

Gracias por leernos.

¡Hasta la próxima!