¿Tienes un negocio en México y necesitas organizar la contabilidad fiscal?

Aquí te explicamos qué es la contabilidad fiscal y cuáles son los principales impuestos que debes declarar en México.

Si bien es cierto que los trámites relacionados con la fiscalidad de un negocio, es una actividad delegada a un experto en el área fiscal y contable.

No es menos cierto que entender sus aspectos básicos, te permiten conocer cuáles son tus compromisos frente al Estado, en aras de evitar sanciones y optimizar los resultados del negocio.

¿Interesado?

Quédate conmigo y conoce el contenido que he preparado para ti:

- Contabilidad fiscal en México.

- Principales impuestos que se pagan en México.

- Tips para llevar la contabilidad fiscal de tu negocio.

- Conclusiones.

Comparte tus experiencias y aprende de otros emprendedores en el foro de Gestionar Fácil.

Contabilidad fiscal en México

La contabilidad fiscal es una rama de la contabilidad que se especializa en el tratamiento de las obligaciones tributarias que debe cumplir un negocio.

En líneas generales, este tipo de contabilidad se ocupa de:

- Controlar los compromisos tributarios del negocio.

- Registrar las operaciones a tomar en cuenta para las declaraciones de impuestos.

- Calcular el monto de los impuestos a pagar.

En pocas palabras, la contabilidad fiscal se centra en organizar la información que te ayudará a determinar el monto de los impuestos que deberás declarar y pagar al Fisco.

En México, existe una amplia variedad de impuestos que se registran como parte de la contabilidad fiscal de un negocio.

¿Te gustaría conocer cuáles son los principales impuestos que afectan la contabilidad fiscal de tu negocio?

En la siguiente infografía te los menciono.

¡Presta atención!

¿Quieres conocer los detalles de cada impuesto?

¡Bien!

Te los describo a continuación…

Principales impuestos que se pagan en México

En México, un emprendedor debe cumplir con las siguientes obligaciones tributarias:

1. Impuesto Sobre la Renta (ISR)

Es un impuesto que grava los beneficios que obtienen las personas físicas y morales (empresas) residentes y no residentes en México.

Sobre el ISR de las personas físicas y morales, te ofrezco los siguientes detalles:

Impuesto Sobre la Renta de las personas físicas

Grava los beneficios que obtienen los individuos que desarrollan una actividad económica enmarcada dentro de los siguientes regímenes:

¿En qué consiste cada régimen?

Te amplío la información…

a. Régimen de asalariados

Es el régimen que agrupa a los trabajadores que prestan un servicio a la orden de un empleador.

b. Régimen de honorarios

Son los profesionales que brindan sus servicios -de manera independiente- a una empresa, otra persona física o una dependencia del gobierno.

c. Régimen de actividades empresariales

Son las personas físicas que realizan actividades comerciales, industriales, de autotransporte, de pesca, ganaderas o agrícolas.

d. Régimen de arrendamiento

Incluye las personas físicas que obtienen ingresos por la renta de los bienes inmuebles de su propiedad (ej. el ingreso por el arrendamiento de un local comercial).

e. Régimen de incorporación fiscal

Agrupa aquellos emprendedores que obtienen ingresos no mayores a los 2 millones de pesos anuales y realizan actividades como:

- La venta de bienes (ej. una carnicería o una frutería).

- La prestación de servicios que no requieren un título profesional (ej. un plomero, un carpintero, un albañil o un taxista).

- La venta de productos por los que se obtiene una comisión no superior al 30 % de los ingresos totales (ej. la comisión por la venta de tarjetas telefónicas o productos de belleza).

Este régimen también agrupa aquellos emprendedores que obtienen ingresos, no mayores a 2 millones de pesos al año, por concepto de:

- El cobro de intereses.

- El desarrollo de actividades empresariales con ingresos a través de las plataformas tecnológicas.

- El arrendamiento de bienes inmuebles.

¿Ya identificaste el régimen fiscal al que pertenece tu actividad económica?

Entonces, pasemos al siguiente punto…

¿Cuándo declaran el ISR las personas físicas?

Las personas físicas presentan mensualmente la declaración provisional del ISR y, adicional a este, presentan una declaración anual (declaración definitiva).

¿Qué diferencia existe entre la declaración provisional y la declaración anual del ISR?

La declaración provisional (también llamada pago provisional del ISR), representa un anticipo mensual que haces al ISR anual.

En otras palabras, es un abono que realizas al monto calculado en la declaración definitiva del ISR.

Estos pagos se acumulan y al final –en la declaración anual- pagas la diferencia.

¿Qué pasa si el monto acumulado por los pagos provisionales es mayor al calculado en la declaración anual del ISR?

Significa que tienes un saldo a favor tras la presentación de la declaración anual del ISR.

Si esto ocurre, tienes la opción de dejar este saldo como un anticipo que reduzca el ISR del siguiente año fiscal.

Ahora bien…

Si te encuentras dentro del régimen de incorporación fiscal, debes declarar el ISR cada 2 meses.

Esta declaración es definitiva. Por tanto, no tienes necesidad de presentar la declaración anual.

¿Cuánto deben pagar las personas físicas?

El pago del ISR se determina a partir de las tarifas contenidas en las Tablas de ISR publicadas por el Servicio de Administración Tributaria.

Impuesto Sobre la Renta de las personas morales

Este impuesto grava los beneficios que obtienen las sociedades mercantiles, cooperativas de producción y sociedades civiles de profesionales que realizan actividades lucrativas.

Del mismo modo, aplica a los organismos descentralizados que comercializan bienes y servicios, las arrendadoras financieras y las instituciones de crédito, seguros y fianzas.

Si desarrollas tu actividad económica como persona moral, presta atención a la siguiente información:

Las personas morales declaran el ISR, anualmente.

En cuanto al plazo, estas deben presentar su declaración dentro de los 3 meses siguientes al cierre del ejercicio (mes de marzo).

Otro aspecto a tener en cuenta es que las personas morales, realizan las retenciones al ISR cuando:

- Pagan salarios a sus empleados.

- Pagan a las personas físicas por la prestación de servicios profesionales.

Respecto al pago del ISR, las personas morales aplican una tasa del 30 % a la utilidad fiscal del periodo al cual corresponde el pago.

2. Impuesto al Valor Agregado (IVA)

Es un impuesto que se aplica al consumo de los bienes y servicios.

En México, están obligadas al pago del IVA, las personas físicas y morales que –dentro de este territorio- se dedican a:

- La venta de bienes.

- La prestación de servicios independientes.

- El arrendamiento de bienes.

- La importación de bienes y servicios.

¡Este impuesto tiene un efecto contable y fiscal sobre tu negocio!

¿Cuál?

A continuación, te lo explico…

Como lo indica su propia denominación, el IVA grava el incremento del valor de los bienes y servicios en las diferentes fases de producción y distribución, hasta llegar al consumidor.

Por lo tanto, es conveniente que te familiarices con estos 2 términos: IVA trasladado e IVA acreditable.

¿Por qué?

Porque la diferencia, entre el IVA trasladado y el IVA acreditable, determina el monto a declarar ante el Servicio de Administración Tributaria.

Ahora bien…

¿Qué sucede si el resultado de la diferencia entre el IVA trasladado y el IVA acreditable, es negativo?

Un resultado negativo significa que el IVA que has pagado es mayor al IVA que has cobrado.

En ese sentido, te comento que tienes la opción de dejar ese monto como un anticipo que reduzca la próxima cuota a pagar.

¿Cuándo se declara el IVA?

La declaración del IVA se realiza, a más tardar, los 17 del mes siguiente al que corresponde el pago.

Por ejemplo:

Si tienes que declarar el IVA del mes de febrero. Según lo expuesto, tienes hasta el 17 de marzo para cumplir con esa obligación.

Ahora bien, si eres un emprendedor que te encuentras dentro del régimen de incorporación fiscal, deberás declarar el IVA bimestralmente.

En cuanto a los emprendedores que reciben un ingreso mensual (no mayor a 10 salarios mínimos) por el arrendamiento de un bien inmueble, estos declaran cada trimestre.

3. Impuesto Especial sobre Producción y Servicios (IEPS)

Es un impuesto que recae sobre el consumo de los siguientes rubros:

- Bebidas con contenido alcohólico y cerveza.

- Tabaco y cigarros.

- Combustibles.

- Refrescos, bebidas hidratantes y rehidratantes.

El Servicio de Administración Tributaria es el organismo encargado de recaudar el IEPS a través de las personas físicas y empresas que venden o importan los bienes previamente mencionados.

En otras palabras, las personas físicas y las empresas son responsables de cobrar el IEPS al consumidor y, posteriormente, declararlo.

En cuanto a la declaración y pago del IEPS, te comento…

El pago del IEPS se realiza de forma mensual, a más tardar, el 17 del mes siguiente al que corresponda el pago.

¡Hasta este punto has conocido los impuestos más importantes que debes registrar en la contabilidad fiscal de tu negocio, en México!

No obstante, te recuerdo que existen otros impuestos que –según la actividad económica que desarrolles– debes analizar y consultar con tu asesor fiscal.

Por ejemplo, el Impuesto Empresarial a Tasa Única (IETU) y los impuestos estatales y municipales como:

- El impuesto sobre nómina.

- El impuesto predial, entre otros impuestos.

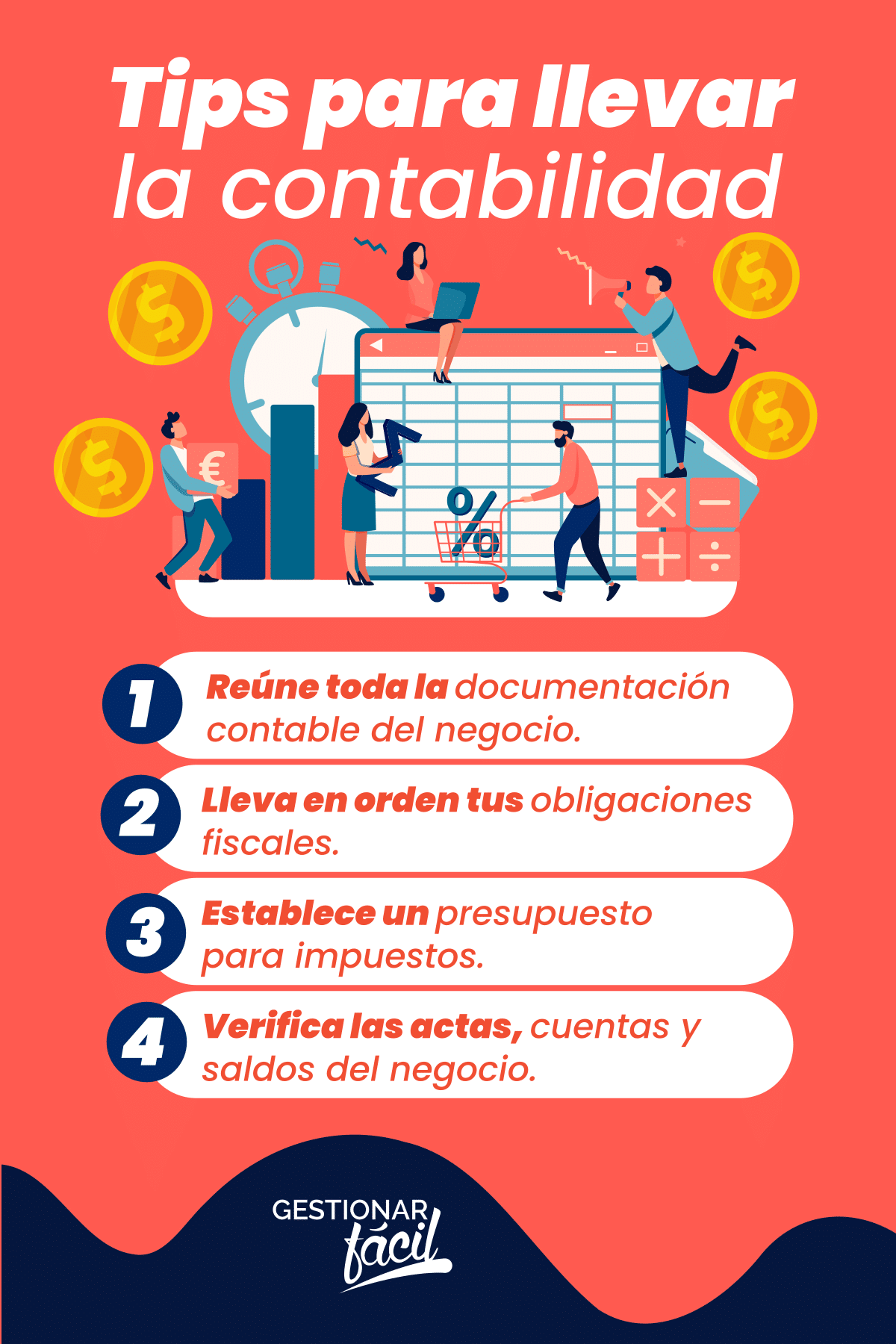

Tips para llevar la contabilidad fiscal de tu negocio

Si bien es cierto que todo trámite relacionado con la fiscalidad del negocio, es una actividad que normalmente se delega a un profesional en el área. No es menos cierto que ¡tú puedes trabajar de manera coordinada con él!

¿Te gustaría saber cómo?

¡Presta atención porque seguidamente te comparto 4 tips para que la contabilidad fiscal de tu negocio -en México- marche sin problemas!

Conclusiones

La contabilidad fiscal es la práctica relacionada con el tratamiento de las obligaciones tributarias de un negocio.

En otras palabras, se encarga del registro de las operaciones para la presentación de las declaraciones y pagos de impuestos al Fisco.

En México, existe una gran variedad de impuestos que se registran como parte de la contabilidad fiscal de una empresa.

Como por ejemplo, los impuestos señalados en el post. Donde conociste en detalle los principales impuestos que paga un emprendedor que desarrolla su actividad económica en México.

Si bien es cierto que las actividades relacionadas con la fiscalidad de la empresa, son delegadas a un experto en el área.

No es menos cierto que la conciencia que tengas sobre el tema, puede ayudarte a llevar un mejor control fiscal del negocio, de cara a una mayor eficiencia.

¿Tienes preguntas sobre la contabilidad y las finanzas? Únete al foro de Gestionar Fácil y recibe respuestas de nuestra comunidad.

Gracias por leernos.